Ngày 19/09/2023, Công ty cổ phần Báo cáo Đánh giá Việt Nam (Vietnam Report) chính thức công bố Top 10 Công ty uy tín ngành Thực phẩm - Đồ uống năm 2023.

Top 10 Công ty uy tín ngành Thực phẩm - Đồ uống năm 2023 được xây dựng dựa trên các nguyên tắc khoa học và khách quan. Các công ty được đánh giá, xếp hạng dựa trên 3 tiêu chí chính: (1) Năng lực tài chính thể hiện trên báo cáo tài chính năm gần nhất (2) Uy tín truyền thông được đánh giá bằng phương pháp Media Coding (mã hóa các bài viết về công ty trên các kênh truyền thông có ảnh hưởng); (3) Khảo sát đối tượng nghiên cứu và các bên liên quan: người tiêu dùng, chuyên gia… được thực hiện trong tháng 08/2023.

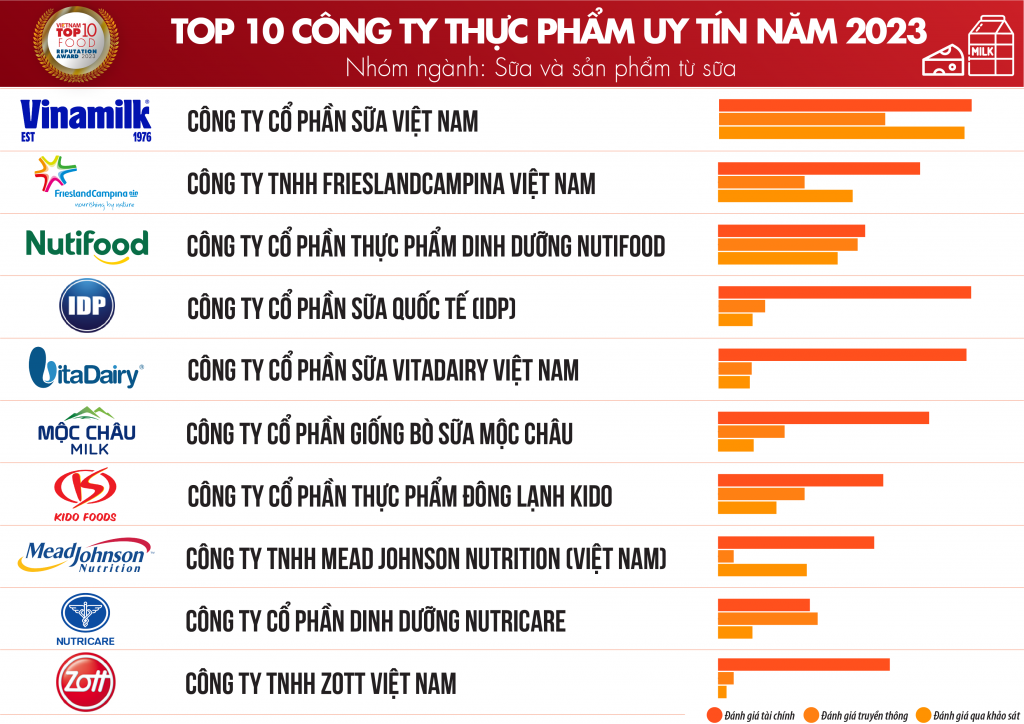

Danh sách 1: Top 10 Công ty Thực phẩm uy tín năm 2023 - Nhóm ngành: Sữa và sản phẩm từ sữa

Nguồn: Vietnam Report

Danh sách 2: Top 10 Công ty Thực phẩm uy tín năm 2023 - Nhóm ngành: Đường, bánh kẹo và sản phẩm dinh dưỡng

Nguồn: Vietnam Report

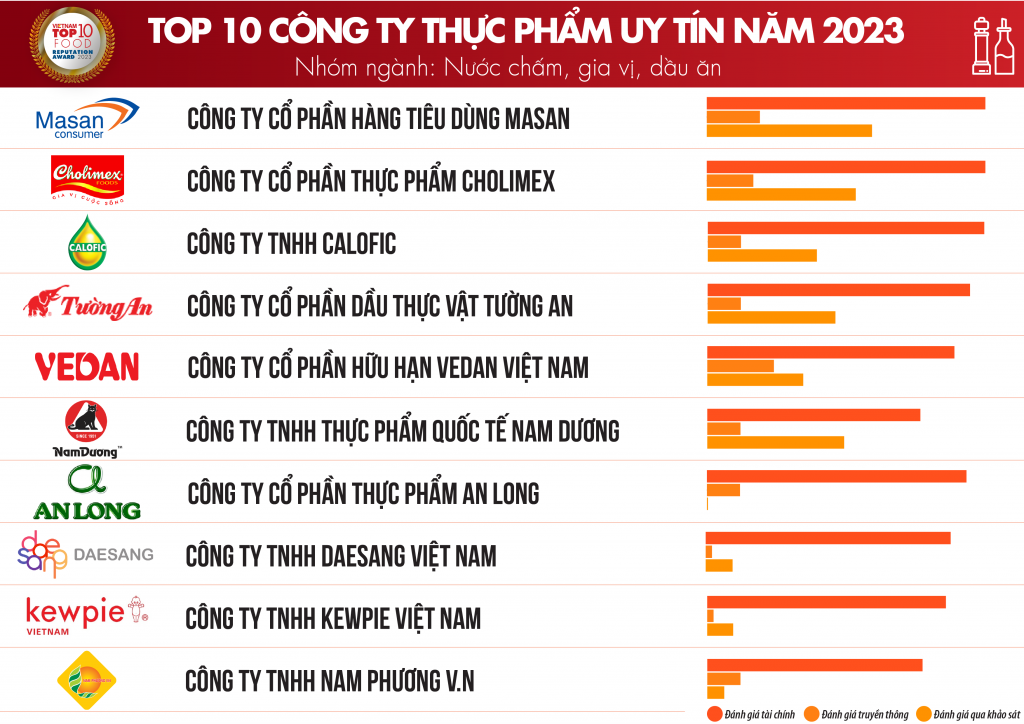

Danh sách 3: Top 10 Công ty Thực phẩm uy tín năm 2023 - Nhóm ngành: Nước chấm, gia vị, dầu ăn

Nguồn: Vietnam Report

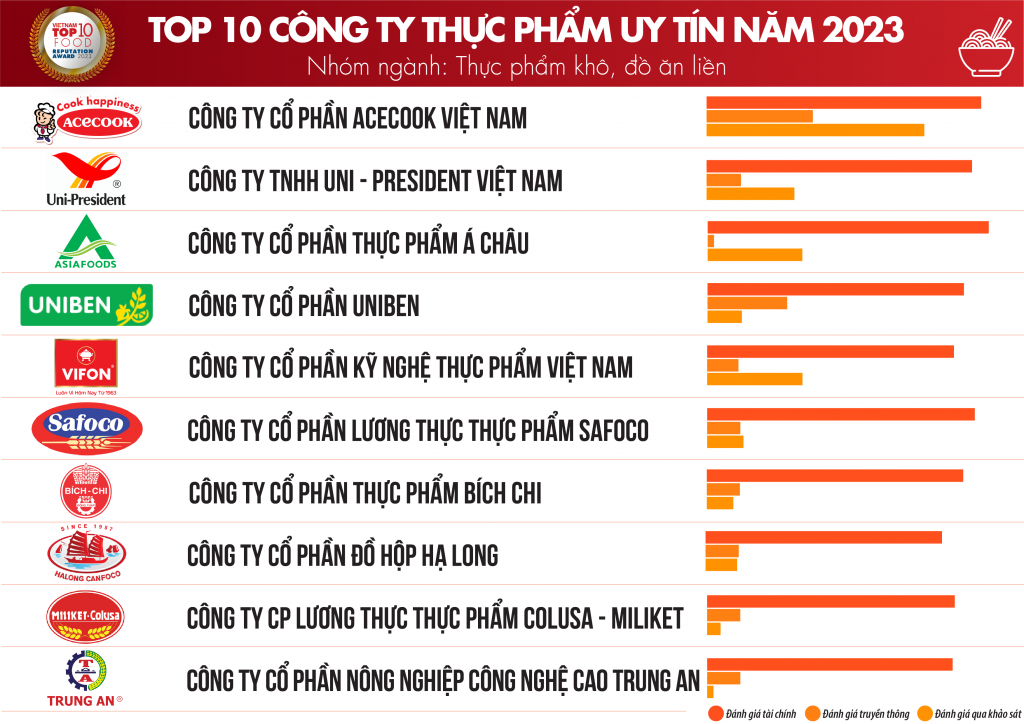

Danh sách 4: Top 10 Công ty Thực phẩm uy tín năm 2023 - Nhóm ngành: Thực phẩm khô, đồ ăn liền

Nguồn: Vietnam Report

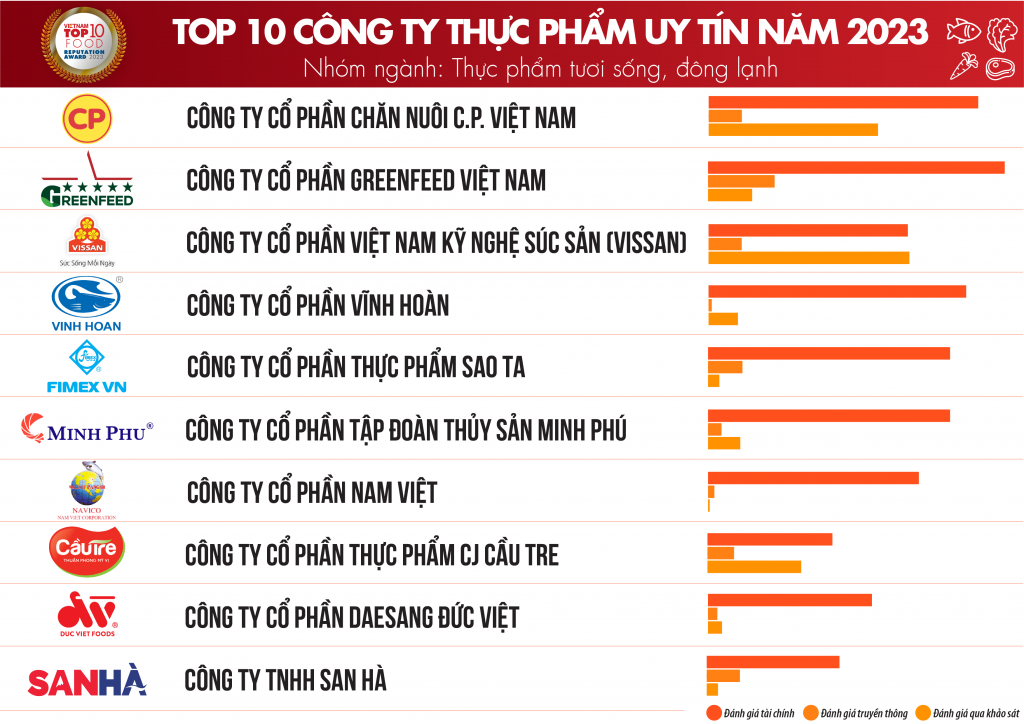

Danh sách 5: Top 10 Công ty Thực phẩm uy tín năm 2023 - Nhóm ngành: Thực phẩm tươi, đông lạnh

Nguồn: Vietnam Report

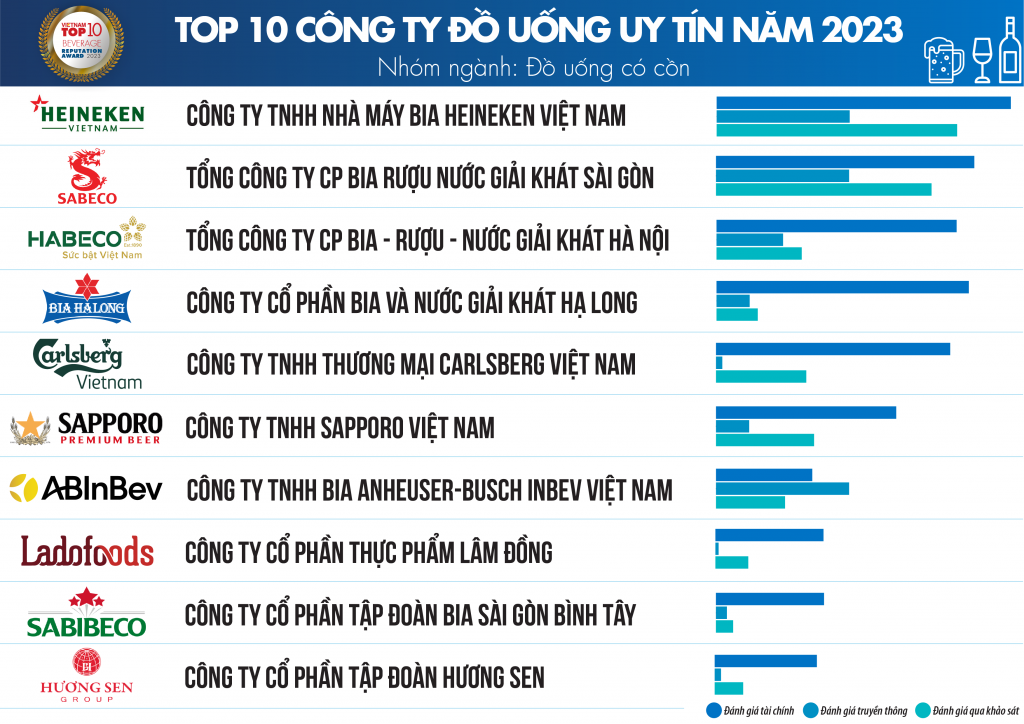

Danh sách 6: Top 10 Công ty Đồ uống uy tín năm 2023 - Nhóm ngành: Đồ uống có cồn (bia, rượu…)

Nguồn: Vietnam Report

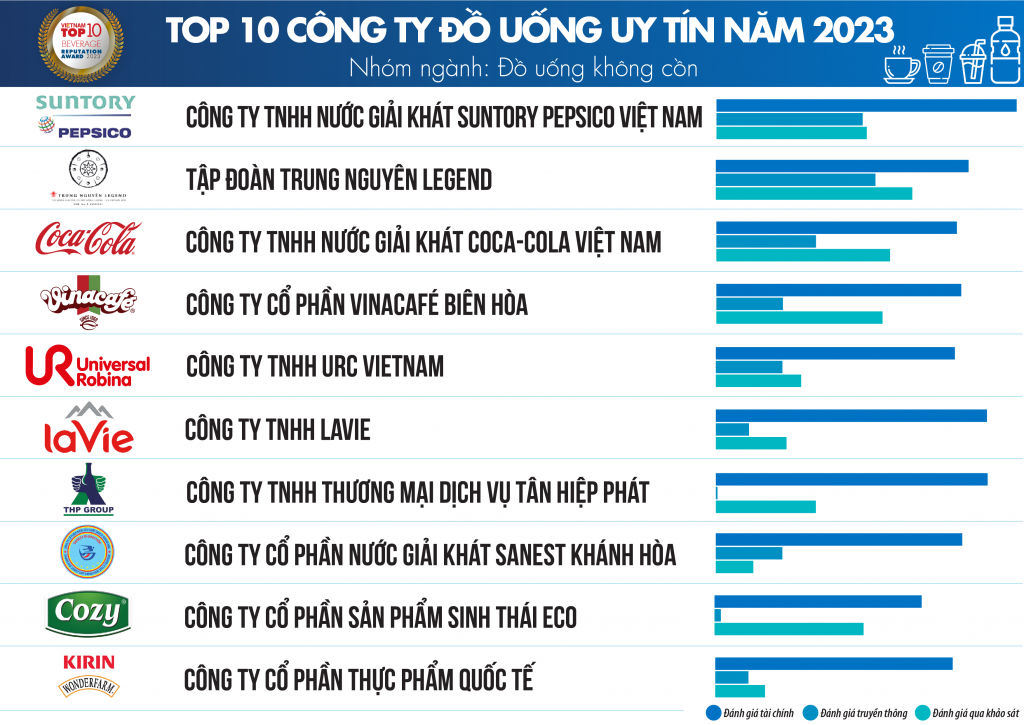

Danh sách 7: Top 10 Công ty Đồ uống uy tín năm 2023 - Nhóm ngành: Đồ uống không cồn (nước giải khát, trà, cà phê…)

Nguồn: Vietnam Report

Danh sách 8: Top 5 Công ty Dịch vụ ăn uống uy tín năm 2023 - Nhóm ngành: Chuỗi nhà hàng, dịch vụ đồ ăn, nhượng quyền

Nguồn: Vietnam Report

Danh sách 9: Top 5 Công ty Dịch vụ ăn uống uy tín năm 2023 - Nhóm ngành: Chuỗi cửa hàng café, dịch vụ đồ uống, nhượng quyền

Nguồn: Vietnam Report

Tổng quan về hoạt động kinh doanh của doanh nghiệp ngành Thực phẩm - Đồ uống

Trong bối cảnh tăng trưởng kinh tế toàn cầu giảm tốc, ngành Thực phẩm - Đồ uống (F&B) cũng phải đối mặt với nhiều thách thức. Bước sang năm 2023, lạm phát không còn là áp lực lớn nhất đối với ngành F&B khi lạm phát và biến động chỉ số giá tiêu dùng (CPI) lần lượt ở mức 4,57% và 3,10% trong 8 tháng đầu năm; riêng nhóm hàng thực phẩm, đồ uống và thuốc lá có mức tăng CPI lần lượt 3,03% và 3,54%. Tính chung, nhóm bán lẻ hàng hóa và doanh thu dịch vụ tiêu dùng tăng trưởng 10,0%, tuy nhiên mức tăng trên thấp hơn đáng kể so với cùng kỳ trước đó (8 tháng đầu năm 2022 tăng 19,3%).

Theo khảo sát của Vietnam Report, do nguy cơ suy thoái kinh tế ảnh hưởng tới sức mua của người tiêu dùng, tỷ lệ doanh nghiệp ghi nhận tăng doanh thu cũng giảm theo (từ năm 2022 đến năm 2023 giảm 3,9%). Đáng chú ý, tỷ lệ doanh nghiệp ghi nhận giảm lợi nhuận (41,7%) lớn hơn đáng kể tỷ lệ doanh nghiệp giảm doanh thu (33,3%), cho thấy không ít doanh nghiệp có doanh thu tăng trưởng nhưng lợi nhuận lại không như kỳ vọng. Điểm sáng của thị trường nằm ở giá nguyên vật liệu đầu vào hạ nhiệt so với năm trước, góp phần cải thiện biên lợi nhuận của doanh nghiệp.

Hình 1: Đánh giá doanh thu và lợi nhuận của doanh nghiệp F&B so với cùng kỳ năm trước

Nguồn: Vietnam Report, Tổng hợp Khảo sát doanh nghiệp ngành F&B, tháng 08/2022 & 08/2023

Bước sang năm 2023, tỷ lệ doanh nghiệp F&B giữ được nhịp tăng trưởng về doanh thu đều giảm ở hầu hết các kênh phân phối. Trong đó, sự giảm tốc thể hiện rõ ở các kênh truyền thống (General Trade) và kênh phân phối mua về nhà (Off-premise) với tỷ lệ doanh nghiệp giảm doanh thu ở các kênh này lần lượt là 21,4% và 18,2%. Đáng chú ý, kênh thương mại điện tử (e-Commerce) vẫn thể hiện sự tăng trưởng tương đối ổn định so với mặt bằng chung, là kênh duy nhất không ghi nhận tỷ lệ sụt giảm doanh thu khi có tới 90,0% doanh nghiệp có doanh thu từ kênh này tăng so với cùng kỳ năm trước.

Hình 2: Thay đổi doanh thu của doanh nghiệp F&B theo kênh phân phối

Nguồn: Vietnam Report, Tổng hợp Khảo sát doanh nghiệp ngành F&B, tháng 08/2022 & 08/2023

Những khó khăn của ngành F&B còn được thể hiện qua diễn biến chỉ số sản xuất công nghiệp (IIP) của hai ngành sản xuất, chế biến thực phẩm và sản xuất đồ uống khi chỉ số này giảm liên tiếp từ cuối quý I đến giữa quý II năm 2023. Cùng với dấu hiệu phục hồi chậm của chỉ số IIP được ghi nhận từ cuối quý II, hoạt động ngành F&B có khả năng cải thiện, nhưng khó đạt được sự tăng trưởng bứt phá.

Hình 3: Biến động chỉ số sản xuất công nghiệp (IIP) ngành F&B 8 tháng đầu năm 2023

Nguồn: Tổng cục Thống kê, Tình hình kinh tế - xã hội 8 tháng đầu năm 2023

Khó khăn của doanh nghiệp ngành Thực phẩm - Đồ uống

Trong năm 2022, khó khăn lớn nhất đối với doanh nghiệp F&B đến từ tình trạng lạm phát gia tăng, làm tăng doanh thu lẫn chi phí của doanh nghiệp, gây sức ép lớn tới lợi nhuận của 88,9% số doanh nghiệp (theo khảo sát doanh nghiệp F&B của Vietnam Report năm 2022). Sang năm 2023, áp lực về lạm phát hạ nhiệt, nhưng những lo ngại về suy thoái kinh tế lại gia tăng. Thực tế, 84,6% doanh nghiệp ngành F&B tham gia khảo sát cho rằng suy thoái kinh tế toàn cầu là khó khăn lớn nhất phải đối mặt trong năm nay. Tỷ lệ này đã gia tăng mạnh từ 60% vào năm năm 2021 lên 83% vào năm 2022 và 84,6% vào năm 2023.

Khó khăn thứ hai liên quan tới sức mua của người tiêu dùng với 76,9% doanh nghiệp tham gia khảo sát lựa chọn. Sức mua yếu là hệ quả của suy thoái kinh tế, người tiêu dùng thắt chặt chi tiêu do thu nhập giảm hoặc lo ngại nền kinh tế có thể tệ hơn nữa trong tương lai. Điều này được phản ánh qua mức tiêu dùng cuối cùng khi trong 6 tháng đầu năm chỉ tăng 2,68%, mức tăng thấp hơn tăng trưởng GDP (3,72%) cho thấy tổng cầu nền kinh tế yếu và ảnh hưởng tới mục tiêu tăng trưởng 6,5% trong năm 2023. Khi người tiêu dùng thắt chặt chi tiêu, dù là ngành hàng thiết yếu nhưng doanh thu F&B khó có thể bứt phá.

Ngoài ra, người tiêu dùng càng cân nhắc kỹ hơn trong lựa chọn, áp lực cạnh tranh giữa các doanh nghiệp trong ngành càng tăng cao. Có 53,8% doanh nghiệp tham gia khảo sát nhận thấy đây là một trong những khó khăn lớn nhất đang hiện hữu trong ngành.

Hai khó khăn được cho rằng sẽ hạ nhiệt trong các tháng cuối năm là rủi ro về lạm phát và sức mua yếu, đây là cơ sở cho những kỳ vọng tích cực về thị trường F&B. Mặt khác, những vấn đề liên quan tới quỹ bình ổn xăng dầu và các mặt hàng này tăng giá khiến lo ngại về chi phí vận hành của ngành F&B cao hơn rõ rệt trong 6 tháng cuối năm (tăng 15,4% so với 6 tháng đầu năm).

Hình 4: Những khó khăn lớn nhất doanh nghiệp F&B đang đối mặt

Nguồn: Vietnam Report, Tổng hợp Khảo sát doanh nghiệp ngành F&B, tháng 08/2022 & 08/2023

Động lực tăng trưởng của doanh nghiệp ngành Thực phẩm - Đồ uống

Theo khảo sát của Vietnam Report, tăng trưởng ngành F&B từ nay cho đến cuối năm 2023 chủ yếu dựa trên ba động lực.

Thứ nhất, mặt bằng lãi suất giảm sau những nỗ lực của Chính phủ qua bốn lần liên tiếp giảm lãi suất điều hành. Đến tháng 08/2023, lãi suất cho vay của các ngân hàng thương mại giảm từ 2,0% - 4,0% so với đầu năm, Ngân hàng Nhà nước đang nỗ lực hạ mặt bằng lãi suất nhưng với mức giảm chậm hơn. Mặt bằng lãi suất giảm giúp doanh nghiệp F&B giảm chi phí vốn vay và tăng khả năng tiếp cận vốn, đẩy mạnh hoạt động sản xuất và phát triển các kênh phân phối.

Thứ hai, lượng khách quốc tế tăng mạnh tạo cơ hội lớn cho ngành F&B. Theo báo cáo của Tổng cục Thống kê, lượng khách quốc tế 8 tháng đầu năm 2023 tăng 5,4 lần so với cùng kỳ năm trước, tương đương 69,2% so với cùng kỳ năm 2019 (thời kỳ trước đại dịch COVID-19). Nhiều dấu hiệu cho thấy lượng khách quốc tế đang trong quá trình phục hồi, góp phần quan trọng vào tăng trưởng của ngành F&B trong thời gian tới.

Thứ ba, xu hướng chuyển dịch từ các kênh truyền thống sang hiện đại tiếp tục là một trong những động lực tăng trưởng cho các doanh nghiệp trong ngành. Khảo sát người tiêu dùng của Vietnam Report chỉ ra rằng phần lớn người tiêu dùng tại các thành phố lớn mua sắm thực phẩm - đồ uống qua các kênh hiện đại như: Siêu thị, trung tâm thương mại (87,1%), Online (88,7%); và Cửa hàng tiện lợi (59,1%).

Triển vọng ngành Thực phẩm - Đồ uống trong thời gian tới: Chưa thể tăng trưởng bứt phá nhưng sẽ cải thiện

Nhận định về sự phục hồi và phát triển của nền kinh tế Việt Nam trong năm 2023, xét trong tình hình kinh tế - xã hội từ đầu năm tới nay, cùng những biện pháp kích cầu từ Chính phủ đang được triển khai quyết liệt, tuy niềm tin vào sự phục hồi mạnh mẽ giảm rõ rệt (từ 50,0% năm 2022 xuống 7,7% năm 2023) nhưng 61,5% doanh nghiệp vẫn có kỳ vọng về khả năng phục hồi của nền kinh tế những tháng cuối năm.

Đánh giá triển vọng ngành F&B thời gian tới, phần lớn doanh nghiệp cho rằng thị trường F&B sẽ lạc quan hơn so với những tháng đầu năm. Tuy nhiên, tỷ lệ trên giảm rất nhiều so với năm trước (từ 94,4% xuống 61,6%). Bên cạnh đó, 15,4% doanh nghiệp cho rằng thị trường F&B sẽ khó khăn hơn rất nhiều, trong khi khảo sát năm 2022 không có doanh nghiệp nào nhận định như vậy.

Hình 5: Niềm tin phục hồi kinh tế và triển vọng ngành F&B những tháng cuối năm so với đầu năm

Nguồn: Vietnam Report, Tổng hợp Khảo sát doanh nghiệp ngành F&B, tháng 08/2022 & 08/2023

Tín hiệu lạc quan về sự cải thiện của ngành F&B trong thời gian tới còn đến từ tình hình tài chính của người tiêu dùng. Khảo sát người tiêu dùng ngành F&B năm 2023 của Vietnam Report cho thấy có tới 57,0% người tiêu dùng cho rằng thu nhập gia đình họ sẽ cải thiện một chút và 30,6% cải thiện rất nhiều trong 12 tháng tới. Vượt qua khoảng thời gian kinh tế khó khăn nhất từ đầu năm tới nay, sự phục hồi trong thu nhập của người dân cùng với giải pháp kích cầu qua việc giảm 2% thuế giá trị gia tăng sẽ có những đóng góp quan trọng cho sự tăng trưởng của ngành F&B trong thời gian tới khi bước vào mùa chi tiêu cuối năm. Bất chấp tình hình kinh tế - xã hội hiện nay, là ngành hàng thiết yếu, F&B vẫn còn nhiều dư địa cho sự phát triển. Dự báo mức tăng trưởng kép hàng năm (CAGR) của Mordor Intelligence Inc. đối với ngành dịch vụ ăn uống của Việt Nam tương đối khả quan và có thể lên tới 8,5% trong giai đoạn 2022-2027.

Hình 6: Dự kiến tình hình tài chính trong hộ gia đình 12 tháng sắp tới

Nguồn: Vietnam Report, Tổng hợp Khảo sát người tiêu dùng ngành F&B, tháng 08/2021, 08/2022 & 08/2023

Trước cú sốc về thu nhập do suy thoái kinh tế đầu năm 2023, xu hướng của người tiêu dùng cũng thay đổi như lựa chọn sản phẩm giảm giá (46,8%), chuyển sang sản phẩm giá thấp hơn (39,8%), lựa chọn nơi có giá bán thấp hơn (37,1%)… Việt Nam có cơ cấu dân số trẻ, thu nhập và tích lũy càng nhạy cảm với tình hình phát triển kinh tế - xã hội. Khi có khó khăn, tâm lý nhiều người tiêu dùng không còn lạc quan, họ thường lựa chọn các mặt hàng phù hợp hơn, ưu tiên chi phí hơn. Do đó, tình hình khó khăn sẽ là cơ hội cho sự phát triển của những mặt hàng có giá cả phải chăng, đây được coi là một xu hướng tiêu dùng mới.

Trả lời phỏng vấn của Vietnam Report, đại diện một số doanh nghiệp trong ngành cho biết, trong bối cảnh sức mua yếu do cú sốc liên quan đến thu nhập của người tiêu dùng, các sản phẩm mới cần giảm giá thành thông qua hạ thấp giá vốn hàng bán. Để làm được điều đó, các tính năng, công dụng của sản phẩm cần đề cao tính chuyên biệt. Các chuyên gia tham gia khảo sát cũng nhận định đây là giai đoạn tăng trưởng lớn cho các mặt hàng nội địa với giá thành thấp hơn hàng hóa nhập khẩu.

Hình 7: Những thay đổi của người tiêu dùng trước cú sốc về thu nhập

Nguồn: Vietnam Report, Tổng hợp Khảo sát người tiêu dùng ngành F&B, tháng 08/2022 & 08/2023

Bên cạnh yếu tố giá cả, các yếu tố liên quan tới chất lượng và thương hiệu sản phẩm được đề cao. Xếp trên giá bán, chất lượng và tính an toàn của sản phẩm là yếu tố tiên quyết trong lựa chọn tiêu dùng với tỷ lệ bình chọn 95,7%, yếu tố này dần được người tiêu dùng đề cao hơn khi tỷ lệ lựa chọn trong năm 2021 và 2022 lần lượt là 51,3% và 74,5%. Yếu tố nhận diện thương hiệu từ thiết kế bao bì bắt mắt không còn nằm trong top 6 ưu tiên lựa chọn thương hiệu F&B, thay vào đó là sự lựa chọn các sản phẩm có bao bì thân thiện với môi trường, có thể tái sử dụng hoặc dễ phân hủy. Những lo ngại về chi phí cho bao bì xanh được giảm bớt, có 66,7% người tiêu dùng sẵn sàng chi trả một phần và 32,3% hoàn toàn sẵn sàng chi trả cho những chi phí liên quan tới bảo vệ môi trường của sản phẩm. Đây là cơ sở cho nhận định xu hướng tiêu dùng xanh nở rộ trong thời gian tới của ngành F&B.

Hình 8: Top 6 ưu tiên lựa chọn thương hiệu F&B

Nguồn: Vietnam Report, Tổng hợp Khảo sát người tiêu dùng ngành F&B, tháng 8/2021, 08/2022 & 08/2023

Cùng sự phát triển của các kênh phân phối hiện đại (cửa hàng tiện lợi, siêu thị, trung tâm thương mại) và thương mại điện tử, phương thức thanh toán góp phần quan trọng vào trải nghiệm mua sắm. Hiện nay, người tiêu dùng ngày càng hạn chế sử dụng tiền mặt trong mua sắm nói chung, đặc biệt là người tiêu dùng trẻ tuổi (Gen Y và Gen Z). Đây là nhóm có vai trò quan trọng trong việc định hình thị trường, thúc đẩy sự đổi mới, vì vậy, xu hướng tiêu dùng của nhóm người tiêu dùng này là cơ sở cho những chiến lược dài hạn của doanh nghiệp. Theo đó, khảo sát người tiêu dùng của Vietnam Report được thực hiện trong tháng 08/2023 cho thấy tỷ lệ thanh toán bằng tiền mặt của nhóm người tiêu dùng trẻ rất thấp đối với ngành hàng thực phẩm, ngoại trừ sữa và sản phẩm từ sữa. Tỷ lệ trên cũng liên quan lớn tới việc phân bổ các kênh mua sắm, ngành thực phẩm có tỷ lệ mua sắm qua kênh hiện đại nhiều hơn ngành đồ uống.

Tính chung trong lĩnh vực F&B, thanh toán qua thẻ ngân hàng và ví điện tử được giới trẻ sử dụng phổ biến hơn hẳn. Các phương thức này cho thấy rõ tính tiện lợi, nhanh chóng và an toàn cho người tiêu dùng khi tỷ lệ người sử dụng internet tăng lên đến mức 75% dân số, 97% người trưởng thành có smartphone. Trong thời gian tới, phương thức thanh toán có thể chuyển biến khi Google Wallet và Apple Pay đồng loạt cho phép sử dụng tại Việt Nam. So với thanh toán qua ví điện tử, chuyển khoản, mã QR, phương thức thanh toán một chạm này giữ nguyên ưu điểm chỉ cần sử dụng thiết bị thông minh, nhưng vượt trội hơn do không yêu cầu kết nối Internet. Do đó, nhằm nâng cao trải nghiệm khách hàng, doanh nghiệp cần đa dạng hơn nữa trong phương thức thanh toán.

Hình 9: Phương thức thanh toán F&B của người tiêu dùng trẻ

Nguồn: Vietnam Report, Tổng hợp Khảo sát phương thức thanh toán F&B của nhóm người tiêu dùng trẻ, tháng 08/2023

Khảo sát của Vietnam Report cho thấy nổi bật nhất trong top 10 chiến lược ưu tiên của doanh nghiệp F&B chính là tính linh hoạt. Trong bối cảnh thị trường cạnh tranh và luôn thay đổi, tính linh hoạt giúp doanh nghiệp ứng phó tốt hơn. Khả năng tùy chỉnh/ điều chỉnh trong cung ứng sản phẩm phù hợp thị hiếu, dịch vụ sau bán hàng chu đáo, đề cao giá trị cốt lõi của doanh nghiệp là chìa khóa để tăng trưởng trong điều kiện kinh tế - xã hội khó khăn hiện nay.

Hình 10: Top 10 chiến lược ưu tiên của doanh nghiệp F&B

Nguồn: Vietnam Report, Tổng hợp Khảo sát doanh nghiệp ngành F&B, tháng 08/2022 & 08/2023

Bên cạnh đó, chiến lược tăng trưởng doanh thu được nhiều doanh nghiệp lựa chọn hơn hẳn so với năm ngoái khi tỷ lệ tăng tới 30,3%. Tập trung thúc đẩy doanh thu là ưu tiên sau khoảng thời gian nhiều doanh nghiệp F&B ghi nhận mức sụt giảm trong thời gian vừa qua. Trong đó, chiến lược về kênh phân phối, sản phẩm hoặc dịch vụ, định giá, chuỗi cung ứng và phân khúc khách hàng là những chiến lược quan trọng nhất trong việc thúc đẩy doanh thu của doanh nghiệp ngành F&B thời gian tới.

Hành trình xây dựng sự gắn kết và uy tín thương hiệu

Sự gắn kết và uy tín thương hiệu là hai yếu tố quan trọng giúp doanh nghiệp F&B thành công trong kinh doanh. Sự gắn kết thương hiệu của khách hàng đảm bảo doanh nghiệp có lượng khách hàng ổn định, doanh thu bền vững; uy tín thương hiệu giúp doanh nghiệp thu hút khách hàng mới và cạnh tranh với các đối thủ.

Trước tình hình kinh tế khó khăn hiện nay, khách hàng có xu hướng lựa chọn các sản phẩm có giá thành hợp lý. Do đó, những lo ngại của doanh nghiệp về sự gắn kết thương hiệu của khách hàng càng tăng cao. Theo khảo sát của Vietnam Report, hai trong ba lý do chính dẫn đến người tiêu dùng chuyển sang sử dụng nhãn hiệu/ sản phẩm mới hoặc thay thế liên quan tới giá bán: Nhãn hiệu mới/ thay thế xuất hiện ở quầy trưng bày hoặc được khuyến mãi (56,6%) và Nhãn hiệu mới/ thay thế cung cấp giá trị tốt hơn hoặc có giá rẻ hơn (41,2%). Điều này càng cho thấy quyết định của người tiêu dùng nhạy cảm với giá cả và doanh nghiệp sẽ gặp khó khăn hơn trong việc tạo dựng niềm tin của khách hàng. Giá cả hợp lý, độ bao phủ, chất lượng và tính dễ sử dụng sẽ là chìa khóa tạo dựng sự gắn kết thương hiệu của khách hàng.

Hình 11: Lý do chính dẫn đến việc chuyển sang dùng một nhãn hiệu/ sản phẩm mới/ thay thế

Nguồn: Vietnam Report, Tổng hợp Khảo sát người tiêu dùng ngành F&B, tháng 08/2022 & 08/2023

Liên quan tới vai trò của uy tín thương hiệu trên thị trường, đặc biệt trong bối cảnh kinh tế khó khăn, uy tín chỉ có được khi các giá trị cam kết của thương hiệu đó không thay đổi. Các sản phẩm cần đưa yếu tố chất lượng lên hàng đầu, đồng thời tập trung vào tính chuyên biệt của sản phẩm và sự phù hợp với thói quen tiêu dùng. Ngoài ra, các yếu tố liên quan tới mẫu mã, kích thước có thể được giảm bớt yêu cầu nhằm đảm bảo yếu tố giá thành sản phẩm.

Hình 12: Top 3 yếu tố quyết định uy tín truyền thông của doanh nghiệp F&B

Nguồn: Vietnam Report, Tổng hợp Khảo sát người tiêu dùng ngành F&B, tháng 08/2021, 08/2022 & 08/2023

Khảo sát của Vietnam Report cho thấy ba yếu tố hàng đầu quyết định uy tín của doanh nghiệp F&B trên truyền thông dưới quan điểm của người tiêu dùng là: (1) Tần suất xuất hiện; (2) Chất lượng thông tin; (3) Lượng thông tin liên quan đến hoạt động thể hiện trách nhiệm xã hội của doanh nghiệp (CSR). Trong đó, sự uy tín thương hiệu được quyết định lớn nhất bởi tần xuất của doanh nghiệp trên truyền thông, tỷ lệ người tiêu dùng lựa chọn có sự thay đổi đáng kể, lên tới 84,9% trong năm 2023. Các đánh giá tích cực cùng với cam kết liên quan lợi ích cộng đồng của doanh nghiệp nằm trong top 3 yếu tố quyết định uy tín truyền thông trong 03 năm liên tiếp.

Xét về tần suất xuất hiện, kết quả phân tích truyền thông của Vietnam Report cho thấy chỉ có khoảng 24,5% số doanh nghiệp F&B nằm trong nghiên cứu đạt được mức tối thiểu là 1 đơn vị thông tin mã hóa/tháng. Bốn nhóm chủ đề thường được đề cập đến nhiều nhất bao gồm: Hình ảnh/PR/Scandals (32,7%); Sản phẩm (20,9%); Xã hội/Trách nhiệm xã hội/Tài trợ (7,7%); và Tài chính/ Kết quả kinh doanh (6,1%); Cơ cấu thông tin về các chủ đề khác (trong tổng số 24 nhóm chủ đề bao phủ) không nhiều, đều chiếm tỷ lệ dưới 5%. Điều này cho thấy mức độ phân hóa rõ rệt giữa các nhóm chủ đề khi câu chuyện về hình ảnh thương hiệu của doanh nghiệp được quan tâm nhiều hơn hẳn, tăng 12,8% so với cùng kỳ năm trước.

Hình 13: Top 4 nhóm chủ đề xuất hiện nhiều trên truyền thông

Nguồn: Vietnam Report, Tổng hợp Dữ liệu Media coding ngành F&B tại Việt Nam, từ tháng 08/2019 đến tháng 07/2023

Về chất lượng thông tin, doanh nghiệp được đánh giá là “an toàn” khi đạt tỷ lệ chênh lệch thông tin tích cực và tiêu cực so với tổng lượng thông tin được mã hóa ở mức 10%, tuy nhiên ngưỡng “tốt nhất” là trên 20%. Trong ngành F&B, hiện chỉ khoảng 25,7% số doanh nghiệp đạt mức 10% này, giảm khá mạnh so với cùng kỳ năm trước (48,6%).

Về các hoạt động CSR, nghiên cứu của Vietnam Report chỉ ra rằng doanh nghiệp đạt được hiệu quả truyền thông khi tỷ trọng thông tin thuộc nhóm này so với tổng lượng thông tin được mã hóa nằm trong khoảng 3%. Trong năm vừa qua, chỉ có khoảng 2,4% số doanh nghiệp F&B đạt được mức hiệu quả này, tuy còn khiêm tốn nhưng đã tăng đáng kể so với mức 1% của năm ngoái.

Trong bối cảnh triển vọng tăng trưởng toàn ngành còn chưa cao, chưa thể tạo được bứt phá, các doanh nghiệp trong ngành vừa quay về giá trị cốt lõi của ngành là cung cấp những sản phẩm – dịch vụ chất lượng tốt, an toàn, đáp ứng đúng và trúng nhu cầu của người tiêu dùng, vừa liên tục cải tiến, làm mới mình để bắt kịp với xu hướng của thị trường, nỗ lực không ngừng trong công tác truyền thông, tạo sự gắn kết với khách hàng để xây dựng uy tín thương hiệu lâu dài.

|

Top 10 Công ty uy tín ngành Thực phẩm - Đồ uống là kết quả nghiên cứu độc lập của Vietnam Report được công bố từ năm 2017. Từ năm 2012, Vietnam Report đã sử dụng phương pháp Media Coding (mã hóa dữ liệu báo chí) để tính điểm uy tín của các doanh nghiệp trên truyền thông. Kể từ đó đến nay, nhiều bảng xếp hạng Top 10 thuộc các ngành trọng điểm và có tiềm năng tăng trưởng cao của Việt Nam cũng đã được định kỳ công bố thường niên như: Bất động sản, Xây dựng, Công nghệ thông tin, Ngân hàng, Bảo hiểm, Dược, Du lịch, Logistics… Phương pháp nghiên cứu phân tích truyền thông để đánh giá uy tín của các công ty dựa trên học thuyết Agenda Setting về sự ảnh hưởng, tác động của truyền thông đại chúng đến cộng đồng và xã hội được hai giáo sư Maxwell McCombs và Donald L. Shaw chính thức công bố vào năm 1968, được Vietnam Report và các đối tác hiện thực hóa và áp dụng. Theo đó, Vietnam Report đã sử dụng phương pháp Branch Coding (đánh giá hình ảnh của công ty trên truyền thông) để tiến hành phân tích uy tín của các công ty thực phẩm và đồ uống tại Việt Nam. Vietnam Report tiến hành mã hóa (coding) các bài báo viết về ngành thực phẩm - đồ uống được đăng tải trên các đầu báo có ảnh hưởng trong thời gian từ tháng 08/2022 đến tháng 07/2023. Các bài báo được phân tích và đánh giá ở cấp độ câu chuyện (story - level) về 24 khía cạnh hoạt động cụ thể của các công ty từ sản phẩm, kết quả kinh doanh, thị trường... tới các hoạt động và uy tín của lãnh đạo công ty. Các thông tin được lựa chọn mã hóa (coding) dựa trên hai nguyên tắc cơ bản: Tên công ty xuất hiện ngay trên tiêu đề của bài báo, hoặc tin tức về công ty được đề cập tối thiểu chiếm 05 dòng trong bài báo, đây được gọi là ngưỡng nhận thức - khi thông tin được đánh giá là có giá trị phân tích. Các thông tin được đánh giá ở các cấp độ: 0: Trung lập; 1: Tích cực; 2: Khá tích cực; 3: Không rõ ràng; 4: Khá tiêu cực; 5: Tiêu cực. Tuy nhiên, thống kê lại, nhóm nghiên cứu đưa ra 3 cấp bậc để đánh giá cuối cùng, bao gồm: Trung lập (gồm 0 và 3), tích cực (1 và 2), và tiêu cực (4 và 5). Những nhận định trong thông cáo mang tính tổng quát và tham khảo cho các doanh nghiệp, đối tác; không phải nhận định cá nhân và không phục vụ mục đích hay nhu cầu của bất cứ nhà đầu tư cụ thể nào. Do đó, các bên liên quan nên cân nhắc kỹ tính phù hợp của các thông tin trên trước khi sử dụng để đưa ra quyết định đầu tư và hoàn toàn chịu trách nhiệm trong việc sử dụng các thông tin đó. |

Vietnam Report

.jpg)

.png)